Pour certains, le fait que Satoshi Nakamoto, « l'inventeur du Bitcoin », soit une personne ou un groupe de personnes non identifié, soulève des signaux d'alarme. Bien que leur anonymat ait l'avantage de susciter davantage d'intérêt, il délégitime également la technologie aux yeux des autres. C'est pourquoi il est important de discuter de ce qui a pu motiver Satoshi à créer Bitcoin.

Quelle est l'idée derrière le Bitcoin ?

Satoshi Nakamoto voulait créer un système de trésorerie « sans confiance ».

Satoshi a explicitement déclaré que la raison de la création de ce système d'argent numérique est de supprimer les intermédiaires tiers qui sont traditionnellement requis pour effectuer des transferts monétaires numériques. Les tiers encourent des coûts importants pour la réalisation de ces services ; ces coûts sont ensuite répercutés sur les utilisateurs finaux et peuvent restreindre les transactions en deçà d'une certaine taille. Ces coûts comprennent :

- Couvrir les dépenses de back-office - l'effort nécessaire pour collecter et rapprocher les données transactionnelles ;

- Prendre les mesures de sécurité appropriées - les coûts liés au risque de failles de sécurité étant donné qu'il s'agit de référentiels centralisés de données sensibles ;

- Et la comptabilisation des activités frauduleuses - les coûts associés au remboursement de l'argent en cas de fraude, entre autres.

Bon nombre de ces coûts sont un montant fixe par transaction, quelle que soit la taille de la transaction. Cependant, étant donné que le bénéfice réalisé par transaction est en grande partie un pourcentage de la taille, le jus ne justifie pas la compression pour le traitement de transactions plus petites.

En bref, les banques, les associations de cartes (comme Visa) et d'autres grands opérateurs historiques possèdent le système de paiement électronique actuel et imposent de nombreux frais. (Visa a généré à lui seul plus de 13 milliards de dollars de revenus en 2015.) Le contournement de ces acteurs a certainement été un facteur de motivation pour la création de Bitcoin. Mais, il y a encore plus à cela. En février 2009, Satoshi a écrit ce qui suit sur un forum en ligne axé sur les pairs :

En plus de payer les frais généraux, le recours aux systèmes de paiement électroniques traditionnels a d'autres implications majeures. Ces implications nous obligent à prendre du recul et à réfléchir au fonctionnement de notre système financier au sens large et au rôle que joue notre gouvernement dans le contrôle de l'offre monétaire. Nous allons nous concentrer sur les deux abus de confiance mentionnés par Satoshi ci-dessus (dans l'ordre inverse).

1. Faire confiance aux banques

Lorsque nous laissons notre argent sur des comptes bancaires (pour qu'ils soient transférés en notre nom), ces dépôts ne sont pas réellement détenus pour nous. Au lieu de cela, les dépôts sont utilisés par les banques pour trouver des opportunités de rendement financier supplémentaire et ils ne sont légalement tenus de garder qu'un certain pourcentage de votre argent en main - environ 10 % pour les grandes banques. L'une de ces possibilités est d'offrir des produits de prêt (c.-à-d. couvrir l'hypothèque ou l'achat d'une voiture de quelqu'un d'autre) en échange du principal plus: les intérêts. L'octroi de crédit n'est pas nécessairement une mauvaise chose. Cependant, lorsque vous ajoutez plus d'acteurs, des instruments financiers plus complexes et moins de transparence, cela peut conduire à des niveaux de prêt insoutenables qui entraînent des pertes importantes lorsque les marchés se corrigent. (Par exemple, la Grande Récession de 2008.)

Pour expliquer, prenons l'exemple des hypothèques :

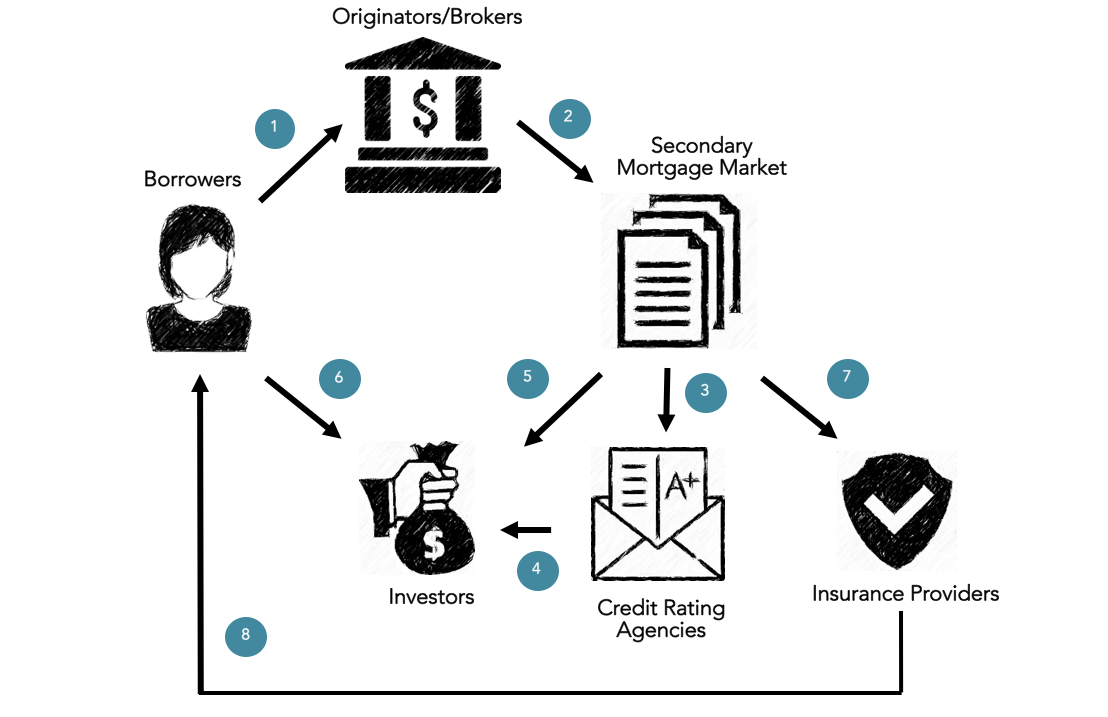

Une banque accorde un prêt hypothécaire à un emprunteur. Ils collectent des informations concernant le pointage de crédit des emprunteurs, les revenus, la valeur du prêt par rapport à la valeur de la propriété, etc.

Les informations sur les hypothèques sont ensuite transmises au marché hypothécaire secondaire afin que les hypothèques associées à un ensemble diversifié d'emprunteurs, de zones géographiques et de profils puissent être regroupées pour créer un actif investissable appelé "Titre adossé à des créances hypothécaires". Pendant la crise, cela était principalement le fait des grandes banques d'investissement.

Les agences de notation « notent » le titre de manière à ce qu'il soit certifié comme étant d'un niveau de risque spécifique, c'est-à-dire. « AAA » signifie très probablement que la dette sera remboursée. Considérez-le comme un pointage de crédit pour un produit d'investissement.

Les fonds de pension, les fonds spéculatifs et d'autres investisseurs investissent dans ces titres en fonction des notes fournies. En investissant, ils gagnent les paiements d'intérêts effectués par les emprunteurs qui sont transférés de la banque d'origine.

Les consommateurs sont directement touchés par les décisions de ces investisseurs en étant leurs clients, en contribuant à leurs fonds de pension, etc.

La banque d'investissement émettrice de ces titres souscrit une assurance pour se prémunir contre la défaillance de ces produits au cas où ils ne seraient pas en mesure de délivrer les rendements promis aux investisseurs. De plus, ce sont les mêmes géants de l'assurance qui vous offrent une assurance vie, médicale et voyage, entre autres.

Le problème avec ce processus est qu'à chaque étape, les parties sont incitées à adopter un comportement trop risqué car elles sont payées en frais pour continuer à prêter malgré la qualité du produit sous-jacent. Les banques perçoivent des frais pour l'octroi de prêts, ce qui les incite à être plus indulgents avec leurs normes de prêt. Les banques d'investissement perçoivent des frais pour la mise en commun des hypothèques et l'offre de titres adossés à des hypothèques de marque privée aux investisseurs, ce qui conduit à vendre des produits qu'ils savent ne pas pouvoir offrir. Et les agences de notation de crédit profitent du maintien de l'activité de ceux dont elles notent les produits.

Au début des années 2000, les banques d'investissement ont vendu des instruments financiers complexes basés sur des dettes dont elles savaient qu'elles ne pouvaient pas être remboursées. Et lorsque les assureurs n'ont pas pu couvrir le montant massif des défauts de paiement, le gouvernement a jeté un gilet de sauvetage aux banques d'investissement et aux agences d'assurance sous la forme de renflouements parce que ces institutions financières étaient « trop grandes pour faire faillite ».

Il s'agit d'un exemple très simplifié pour illustrer l'une des nombreuses façons dont notre système financier au sens large est intrinsèquement en proie à un problème d'aléa moral. Les institutions financières sont toutes incitées à adopter des comportements à risque car elles n'ont pas à assumer seules les coûts d'une éventuelle défaillance du système. Lorsque les choses s'effondrent, le fardeau revient finalement aux consommateurs et aux contribuables.

2. Faire confiance aux banques centrales

En plus des renflouements, les banques centrales du monde entier ont également utilisé la politique monétaire pour atténuer le ralentissement économique plus large qui devait résulter du comportement de recherche de risque de ces institutions financières. La politique monétaire englobe des mesures, telles que l'ajustement du taux de prêt entre les banques et le montant d'argent que chaque banque doit garder en réserve, que les banques centrales peuvent utiliser pour modifier essentiellement le montant de l'argent en circulation. La théorie derrière l'utilisation de la politique monétaire pour aider l'économie à faire face à l'impact des fluctuations financières malsaines liées aux marchés du crédit, du logement et des actions remonte à John Keynes dans les années 1930.

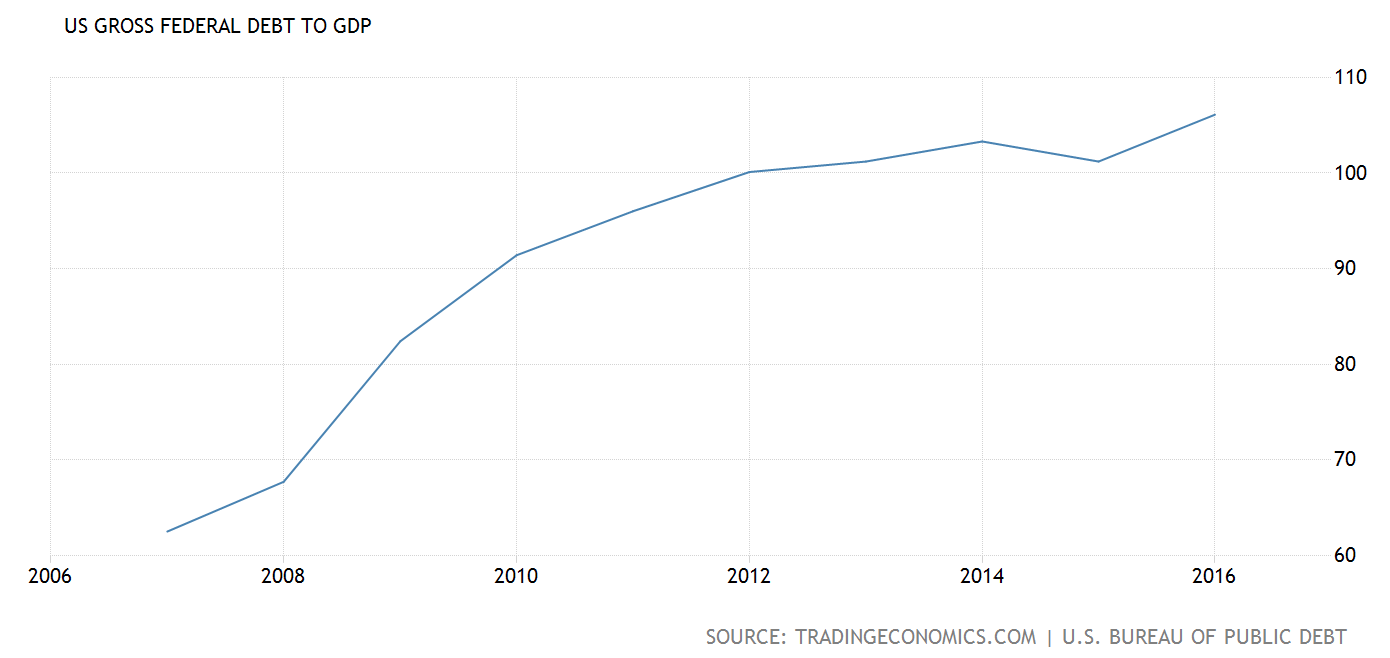

Encore une fois, l'intervention du gouvernement en ce qui concerne l'offre monétaire n'est pas nécessairement une mauvaise chose. On peut affirmer que sans augmenter l'offre monétaire après 2008, la Grande Récession aurait entraîné encore plus de troubles économiques et s'est transformée en une Grande Dépression 2.0. Cependant, il peut y avoir d'autres motivations pour augmenter l'offre monétaire au détriment des consommateurs. Par exemple, les gouvernements peuvent effectivement « imprimer » plus de devises pour aider à rembourser leur dette au lieu d'être plus conservateurs sur le plan budgétaire. Les États-Unis ont continué de relever le plafond de la dette, malgré un débat acharné, et en 2016, le ratio dette/PIB a atteint un niveau record de 106 %.

À plus long terme, l'augmentation de l'argent en circulation comme solution à d'autres problèmes peut entraîner de graves conséquences économiques. Des pays comme l'Argentine et la Zambie ont été en proie à une hyperinflation qui a entraîné des pertes importantes de qualité de vie. De plus, c'est dans les endroits où les individus ne peuvent pas compter sur la valeur de la monnaie de leur pays que Bitcoin a le plus de chances d'être utilisé comme moyen d'échange quotidien.

Passer à un système de trésorerie sans confiance

Intégré dans le bloc "Genesis" de Bitcoin, il y avait un message qui disait :

ce qui donne en Français:

Le message était le titre d'un article sur la couverture du journal "The Times" ce jour-là. Non seulement cela commémore le jour où le bloc a été généré, mais met en perspective la raison pour laquelle Bitcoin a été créé.

Les Bitcoins ne sont pas émis par les gouvernements. La quantité de bitcoins en circulation augmente toutes les 10 minutes environ et atteindra finalement un plafond d'environ 21 millions de BTC. Les changements dans la quantité de bitcoins en circulation ne pourraient résulter que d'un consensus majoritaire entre les participants, et non de la parole des gouvernements individuels. En outre, vous pouvez stocker votre bitcoin pour vous-même et empêcher les banques de prendre la garde de vos fonds et d'agir en tant qu'intermédiaires puissants à la recherche de risques.

Nous sommes loin d'une réalité où les bitcoins sont utilisés de manière omniprésente comme moyen de paiement alternatif aux monnaies fiduciaires émises par les banques centrales. C'est pourtant l'idéal libertaire qui l'a inspiré. Pour l'instant, les bitcoins sont traités comme une classe d'actifs émergente.

Bonus

Si l'histoire du Bitcoin vous intéresse et que vous voulez en apprendre plus sur l'idéologie derrière celui-ci, je vous invite à regarder cette très belle vidéo éditée par Arte, elle résume cet article de façon très simple :